Meine Meinung zu Fire

Inhalt

Es gibt einen Begriff der triggert mich regelrecht . Es ist der Begriff Fire und die dazugehörige Firebewegung. Wenn ich darüber in den sozialen Medien lese bin ich gleich angespitzt und wenn ihr diesen Beitrag gelesen habt versteht ihr mich wahrscheinlich besser.

Was ist Fire?

Gut was verbirgt sich nun hinter dem Begriff Fire. Fire steht für den englischen Begriff Financial Independent and Retire Early. Auf deutsch übersetzt finanziell unabhängig sein und zeitig in den Ruhestand treten. Was für ein Traum, oder? Jemand der sich ein bisschen mit Finanzmathematik und Prozentrechnung auskennt dürfte jetzt schon stutzig werden. Dazu später aber mehr.

Die Firebewegung entstand in 1990er in den USA. So richtig vorangetrieben wurde es aber erst nach der Jahrtausendwende. Hier möchte ich besonders den Kanadier Pete Adeney, der sich selbst Mr. Money Mustache nennt, erwähnen. Fun Fakt es gibt einen deutschen Finanzblogger mit dem gleichen Namen, übersetzt auf deutsch, findet ihr auch bei mir unter Links.

Um was geht es eigentlich der Bewegung? Nun ja es ist das Ziel sich durch geschicktes Investment und gleichzeitig reduzierten Lebensstil schnell sehr viel Vermögen aufzubauen um dann möglichst jung, am Besten vor vierzig Jahren, in den Ruhestand treten zu können.

Nicht Alles ist schlecht

Wenn man eine Lanze für Fire brechen möchte dann, dass sie sich für vernünftige Finanzinstrumente wie kostengünstige ETFs einsetzen und darüber aufklären. Das Ablehnen von überbordenden Konsum finde ich ebenfalls löblich. Ich hatte ja bereits in einem früheren Beitrag mal erwähnt, dass man Wohlstand aufbauen kann in dem man seine eigenen Ausgaben reduziert. Das war aber nur ein Schritt des Ganzen.

Das stört mich gewaltig

Nun aber zum Wesentlichen. Fire funktioniert nicht. Zu mindestens nicht so wie es dargestellt wird. Wie wird es den dargestellt? Die Grundaussagen ähneln sich und laufen auf zwei wesentliche Punkte hinaus.

- Frugal oder eingeschränkten nicht verschwenderischer Lebenstil

- sein Geld in kostengünstige effektive Finanzprodukte wie ETFs investieren

Wie willst du so finanziell unabhängig werden? Was bedeutet eigentlich finanziell unabhängig? Also für mich bedeutet das ich dann alle meine monatlichen Kosten decken kann. Und zwar für mich und meine Familie. In diesen Kosten sind enthalten Miete, Krankenversicherung, Kosten für Lebensmittel, Versicherung, Transport und Telekommunikation. Nicht enthalten sind dabei größere Anschaffungen für die Wohnung/Haus, Renovierungskosten, Reisen, Ausgaben für Kleidung und Geschenke. Vielleicht habe ich noch etwas vergessen. Fällt mir aber gerade nichts ein.

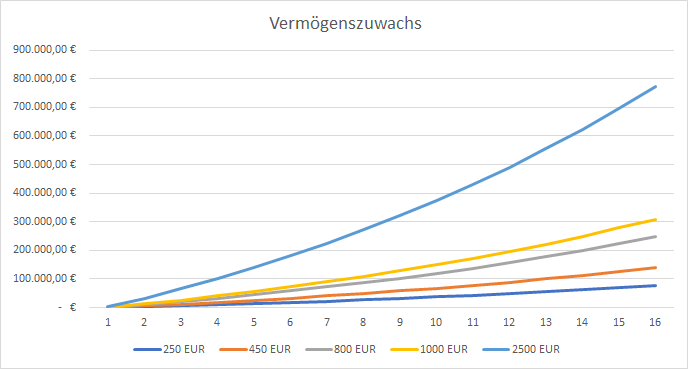

Im Folgenden habe ich mal in Excel einen Graphen erstellt. Dort siehst du verschiedene monatliche Spar-raten und die Entwicklung des Vermögens über einen Zeitraum von 15 Jahren. Ich habe eine Verzinsung von 6,5% ,konservativ aber wie ich denke realistisch, mit ständigen re-invest angenommen. Die Verzinsung entspricht der 10-jährigen Rendite des kostengünstigen ARERO Fonds. Steuer ist außen vor. Vom Endwert dürfen die deutschen Leser also noch die Kapitalertragssteuer plus Soli abziehen. Falls du konfessionell gebunden bist noch die Kirchensteuer. Alles in allem mindestens die 26,37 %. Wem die Besteuerung für die Schweiz und Österreich interessieren sollte kann es HIER nachlesen.

Was erkennen wir in der Darstellung. Nun zum Einen, dass man mit realistischen Spar-raten sich ein schönes, aber nicht all zu üppiges, Vermögen zusammensparen kann. Wie gesagt Alles vor Steuerabzug. Zum Anderen, dass der Zinseszins-Effekt erst ab 10 … 12 Jahren richtig anfängt zu wirken. Man sollte also nicht aufhören sondern eher weitermachen. Außerdem ist interessant, dass man selbst mit einer sehr großen Spar-rate von 2500€ pro Monat ein Endvermögen von nur knapp unter 800.000€ erreichen wird.

Welche Möglichkeiten hast du jetzt um „early“ in den Ruhestand zu gehen?

- von den Zinsen und Dividenden leben

- 4% jährlich entnehmen (4% Regel)

- entsparen und Vermögen langsam verzehren

Nehmen wir nun mal den Fall an, dass du zu den Glücklichen gehörst und mit Anfang 20 schon mega viel Geld verdienst, günstig wohnst, einen frugalen Lebensstil pflegst und so monatlich 2500€ sparen kannst. Dann hast du nach 15 Jahren circa 800.000€ angespart. Wir müssen davon aber noch die Steuern von circa 26% abziehen. Im Regelfall wirst du aber bereits vorher besteuert falls deine Kapitalerträge den jährlichen Freibetrag überschreiten. Das heißt auch, dass dein Vermögen nicht mit 6,5% Rendite jährlich ansteigen wird sondern eher mit etwa 5% verzinst. Was das für Konsequenzen auf den Vermögensendwert hat kann man sich auch ausrechnen. Realistische Zinsen/Dividenden liegen im Bereich zwischen 3 und 4%. Ich schließe eine 100% Allokation in Hochdividendenwerte und P2P Kredite aus. Bei 800.000€ hast du so mit nach Steuern einen Ertrag von circa 17.800€ bis 23.700€ pro Jahr. Das ist schon ne Menge Holz. Das reicht für einen Singlehaushalt für finanzielle Unabhängigkeit. Für mehr aber auch nicht. Falls du Familie hast, größere Anschaffungen vor hast und deine Freizeit mit Reisen genießen möchtest, Zeit hast du ja jetzt genügend, dann reicht das hinten und vorne nicht aus.

Bei der zweiten Option ziehen wir die 4% Regel heran. Die besagt, dass wenn man nur 4% jährlich von seinem Vermögen entnimmt das Vermögen nicht verzehrt wird sondern konstant bleibt. Genau das ist ja das Ziel um nach dem Ruhestand dauerhaft ein Einkommen zu haben. Das diese Regel mit Vorsicht zu genießen ist kann man in diesen Beitrag nachlesen. Wir hätten also im optimalen Fall die 23.700€ jährlich nach Steuer.

Zu guter letzt die Option Vermögensverzehr. Die ist am Ungünstigsten wenn man zeitig in den Ruhestand gehen möchte. Warum? Nun man weiß ja nicht wie lang man noch lebt. Bestenfalls noch 50 Jahre oder mehr. Wenn wir nur 2000€ monatlich entnehmen ist nach etwas mehr als 33 Jahren Schluss und das Geld verzehrt. Du darfst dir also mit Ende 70 Jahren wieder eine Arbeit suchen. Das Ganze nachdem du vorher 33 Jahre extrem sparsam gelebt hast. Tolle Aussichten, oder?

Dabei haben wir für die für die gezeigten 3 Optionen den krassen Fall von einer Spar-rate von 2500€ monatlich angenommen. Wer hat bitteschön mit Anfang 20 Jahren die Möglichkeit 2500€ pro Monat zu sparen? Rechnet man mit 5% Kapitalverzinsung wird es noch schlechter für Fire.

Wir können es drehen und wenden wie wir wollen Fire wird für einen Großteil der Menschen unerreichbar bleiben. Unmöglich ist es aber nicht.

Was steckt für mich hinter Fire

Eine Anektode aus dem kalifornischen Goldrausch von 1848 sagt aus, dass nicht die Goldschürfer das meiste Geld verdient haben sondern die Händler die Schaufeln, Hacken und anderes Schürfmaterial verkauft haben. Und so ähnlich sehe ich es mit Fire. Dabei unterstelle ich den Proponenten nicht einmal Absicht zu mindestens nicht im ursprünglichen Sinne. Es hat sich wahrscheinlich so im Laufe der Zeit entwickelt.

Wenn man sich die Blogs und Youtubekanäle der Verfechter von Fire anschaut fällt mir immer wieder auf, dass es neben den vielen kostenlosen Content auch Werbelinks, Vermarktung von Merchandising (T-Shirts, Tassen), Masterclasses, kostenpflichtige Arbeitsblätter etc. gibt. Bitte nicht falsch verstehen da steckt viel Arbeit dahinter und das sollte man sich auch bezahlen lassen.

Aber genau hier sehe ich die Wahrheit hinter Fire. Der Verfechter, der dir Fire erklärt, wird nicht durch sparsames Leben und investieren in ETFs finanziell frei sondern durch unternehmerisches Handeln. Das wird nie explizit erklärt. Ganz im Gegenteil es wird beschönigt wie toll es doch ist wenn man endlich dem Hamsterrad und dem schlimmen „nine to five“ entflohen ist. Schauen wir uns zum Beispiel Amon und Christina von Our Rich Journey an. Angeblich finanziell frei durch Fire mit 39 Jahren. Das dauerlächelnde Powerpaar ist aber mit sehr großer Wahrscheinlichkeit nicht dadurch finanziell frei geworden. Sie verkaufen dir Masterclasses, Arbeitsblätter etc. und erklären dir wie sie es „geschafft“ haben. Und genau da sehe ich die Haupteinnahmequelle um überhaupt finanziell unabhängig oder sogar frei zu werden. Wenn ich im Ruhestand wäre würde ich doch einen Teufel tun und noch arbeiten. Wer dazu gezwungen ist jede Woche mindestens zwei Youtubevideos zu erstellen um mögliche Kunden zu gewinnen ist für mich übrigens auch nicht dem Hamsterrad entflohen.

Wir sind wie Fliegen im Maul des Sonnentau. Naschen den süßen, verlockenden Saft der Pflanze und merken nicht das wir eigentlich nur das Werkzeug, ich möchte nicht sagen Opfer, zur Erreichung des Ziels finanzielle Freiheit eines Anderen sind.

Fazit

Trotz aller Kritik die Firebewegung hat einiges in den letzten Jahren bewirkt. Die Popularität von günstigen ETFs sind sicherlich auch ein Verdienst dieser Bewegung. Junge Menschen sollten sich aber nicht blenden und unter Druck setzen lassen. Allein durch sparen und sparsam leben wirst du über einen kurzen Zeitraum keine finanzielle Unabhängigkeit oder sogar Freiheit erreichen. Nur durch massives erhöhen deiner Einnahmen bei gleichzeitiger Sparsamkeit und eiserner Disziplin kannst du dieses Ziel erreichen.

Mein Learning aus der ganzen Sache ist wer von finanzieller Freiheit spricht meint all zu oft zunächst seine Eigene.

Foto: Becca Tapert von www.unsplash.com